M&A/PMIに求められるCFO機能

M&A/PMIに求められるCFO機能

企業を買収すること自体ではなく、買収後に価値を生み出していくことが、M&Aの目的であることは論を俟ちません。そこで、M&Aの目的を達成し、成功させるためには、PMI(ポストマージャーインテグレーション:買収後の統合作業)が重要であると、よく言われるようになりました。本稿では、M&A/PMIを成功に導くために必要な機能について、海外企業の例を参考に考察します。

ポイント

- M&Aは、大規模投資プロジェクトであり、「投資を回収」して初めて成功と言える。

- したがって、どのように投資を回収するかという「戦略立案機能」と、その戦略を着実に実行する「マネジメント機能」が特に重要となる。

- 海外企業の例では、CFOのもとに両機能を集約し(センターオブエクセレンス化)、機能の高度化を通じて、競争優位を築こうとしている。

I. M&Aは投資プロジェクト

PMIは重要だと理解しているものの、実際には何をやったらよいのか、悩む企業は少なくないようです。PMIで何をすべきかは、「統合基本方針」によります。業務プロセスや制度等を何でも統合するのが正しいPMIというわけではありません。互いの企業文化やマネジメント手法を尊重し、必要最低限のガバナンスを行うこと以外は、業務プロセスや拠点などの統合は積極的に実施しないというのも、一つの「統合基本方針」です。M&Aのゴールは価値を生み出すことですが、そのゴールに至るまでの手段(統合基本方針)は複数あります。どの手段を選ぶかは正に企業の戦略そのものです。

何が正しい戦略なのかは企業によって異なります。しかし、本稿で取り上げたい重要な点は、買収を決めてしまってから戦略を考えていては遅いということです。買収契約の合意に至るまでは、売り手との交渉により時間的な制約がある中で、限られた情報とリソース※1をもとに、買い手は大きな投資の決断をしなければなりません。買った後に何をするかまで検討する余裕がないというのが実情でしょう。しかし、買収契約に合意すると、実際の資金決済(クロージング)までは、案件にもよりますが通常は、2~3か月程度しかありません。したがって、買収契約に合意してから統合基本方針を議論していては遅すぎます。

買収契約に合意すると、M&Aを行う事実が明らかになり、自社や買収対象会社の従業員に、クロージングとそれ以降の統合に向けた作業を行ってもらう必要があるからです。ところが、M&Aは少数のチームメンバーで検討されるため、合意時点では、買い手の社内においても統合基本方針に関するコンセンサスすら得られていないことがあります。こうしたケースでは、自社の従業員はもちろん、対象会社の従業員に対しても今後の方針を説明することができず、必要な統合作業が遅れ、M&Aのゴールが遠のいてしまいます。

M&Aは大規模な投資プロジェクトです。例えば、プラント建設プロジェクトにおいて、生産体制や物流・商流、生産量等の計画をプラント建設後に考えるということはありえません。M&Aも同様に、投資後の方針を投資前に検討(「戦略立案」)しておく必要があります。

また、プロジェクトにおいては、戦略が絵に描いた餅とならないよう、着実な実行を担保するマネジメントが重要です。M&Aは、自社の従業員や取引先、顧客だけでなく、対象会社の利害関係者をも巻き込む複雑なプロジェクトです。買収前にはわからなかった事実が買収後に判明するなどして、方針を変更すべきかどうか、迅速な意思決定が求められることもあります。プロジェクトの方針に基づいて、参加者に目標と役割を与え、課題解決の仕組みを提供して、納期までに所定の成果をあげるようモニタリングをしていくことが必要になります。「マネジメント」とは、単なる管理ではなく、プロジェクトを推進するためのエンジンとしての機能です。

このようにM&Aを大規模投資プロジェクトととらえると、投資の戦略立案とその実行プロセスのマネジメントが欠かせない機能であることがわかります。

※1 人的資源。M&Aの交渉や検討は機密情報を交換して行われるため、検討チームの人数は限定されることが一般的である。

II. 日本企業における一般的なM&A推進体制

上記に述べたM&Aの「戦略立案」と「マネジメント」機能は、企業の組織の中でどういった部署が担っているのでしょうか。

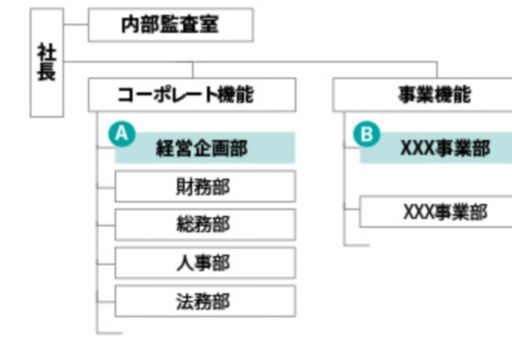

図表1は、日本企業の一般的な組織の例です。M&Aの「戦略立案」は、経営企画(A)といったコーポレート部門を中心に行われることが多いようです。関係する事業部門(B)も、デューデリジェンスに参加して調査したり、シナジーの可能性を検討したりします。しかし、買収合意までは、M&A案件を主体的にリードし、買収価格を検討して交渉にあたるのは、コーポレート部門です。一方で、買収合意後は、買収事業の管理責任は、プロフィットセンターである事業部門に移ります。組織図のとおり、M&A案件に関しては、経営企画部が取りまとめて「戦略」を描き、担当役員とともに社長に情報を集約して、迅速に投資意思決定をし、その後は事業部門が実行を「マネジメント」するというのが特徴です。

図表1 日本企業における組織図の例

M&Aの実務担当者としては、投資意思決定までは良いのですが、その後、案件のオーナーシップを事業部門に移管するところで苦労したという話をよく耳にします。経営企画から見ると、投資前に描いていた通りに事業部が動いてくれないとか、逆に、事業部側としては、経営企画が取りまとめた事業計画のハードルが高く達成がそもそも困難だという、見解の相違が生じたりすることがあります。

弊社が取りまとめたM&Aサーベイ(図表2)によると、事業部が起案したM&A案件(国内)は、全体のわずか3%です。海外案件でも3割に届きません。事業部にとって、ほとんどのM&Aは外から降ってくる受け身のプロジェクトと言えます。彼らにオーナーシップを持ってもらうためには、統合基本方針について、投資前の段階からコンセンサスを得ておくことが最初のステップとなるでしょう。

図表2 M&A案件の発案

(出典:M&A Survey M&Aによる価値創造およびそのキーファクターに関する調査 2015年5月KPMG FAS発行)

III. 海外企業におけるM&A推進体制例

それでは海外の企業ではどうでしょうか。図表3は欧米の企業によくみられる組織図の例です。CFOのもとに、ファイナンス(財務)やアカウンティング(会計)、タックス(税務)等のチームのほか、コーポレート(あるいはビジネス)デベロップメント(事業開発)というチームがあります。

図表3 海外企業における組織図の例

M&Aはこのチームが中心となって進めていきます。役割は日本企業の経営企画に似ていますが、レポート先は、経営企画担当役員あるいは社長ではなく、CFOです。また、インテグレーション(統合)を担当するチームもCFOのもとにあります。インテグレーションチームには投資前から在籍する専任の担当者がいますが、コーポレート部門や事業部門からローテーションで配属される人が多くいます。投資銀行出身者等、社内の人とはキャリアの異なるメンバーが少なくない事業開発チームによって立案された、戦略やシナジーの計画を検証し、実際の統合作業計画・実行を担うチームとなっています。このCFOのもとで行われるチーム間の検証プロセスの中で、統合基本方針が立案され、社内のコンセンサスを得る(戦略立案機能)のです。また、投資した後のマネジメント機能もCFOが担います。CFOは、統合チーム等を活用して統合基本方針に基づいて、統合計画(ロードマップ)を作り、各自の役割と目標を定めてプロジェクトを推進します。さらにKPIに基づいて進捗をモニターし、投資の評価も行います。CFOがM&Aを起案し、マネジメントを行うのが特徴と言えるでしょう。

しかしなぜ、社長(CEO)ではなく、CFOなのでしょうか。理由はいくつか考えられます。CEOは自社の目指す将来像であるビジョンを描き、それを資金調達など計数面で支えるのがCFOの役割であるといわれることがあります。M&A投資のリスクとリターンを分析し、株主を含む投資家や金融機関の理解できる言葉で、投資の合理性を説明する対話力がCFOには求められます。企業の財布のひもを握るCFOが、M&A投資のプロセスに主体的に関与することにより、社外に対するアカウンタビリティが大きく向上します。CEOのビジョンを実現するために必要なM&A案件であっても、リターンがリスクに見合っていなければ、投資を起案しないことがCFOには期待されているからです。日本においてはもちろん、欧米の企業においても、社長肝いりの投資案件となれば、批判的な検討は難しいものです。投資することを前提に検討が進んでしまうと、そもそもの買収の意義や目的、「戦略」に関する議論が社内でも深まらないまま、決裁することになります。そうなると、PMIの方向性も定まりません。実際に、PMIに悩む企業には、こうしたケースが少なくないようです。欧米の企業が、社長直轄の部署にM&A案件を起案させないのは、このようなM&A失敗リスクを軽減するための工夫といえます。

また、企業の財務数値を握るCFOは、投資案件を継続的にモニターし、評価するのに適したポジションにあります。例えば、大規模なM&A案件では、複数の事業部門にまたがって、シナジー効果を計画することが一般的です。事業部門ごとにシナジーに関する計画を管理させていると、不具合が生じたり、部門を再編したりした場合に、主管部署がどこなのかわからなくなり、うやむやになってしまうかもしれません。全社を俯瞰できるCFOでなければ、こうした利害調整は難しい作業です。

このようにご説明すると、日本企業で一般的なCFOの担う役割とは、イメージが大きく異なるかもしれません。特に、CEOやCFOを外部から招聘することがよく行われるアメリカ企業では、CEOとCFOの垣根はそれほど高くないように思われます。

アメリカ企業においてCFOに期待される役割を示唆する興味深い記事があります。The Wall Street Journal紙が特集した、「S&P500企業で活躍するCFO」のランキングです。

CFOに対する評価軸として、ROIC(投下資本利益率)や営業利益率の3年間での上昇率等が用いられています。企業の収益力をどれだけ高めるか、また、それを株主にどれだけ還元するかが、CFOの役割というわけです。財務・経理部長がそのままCFOを務めることが多い日本企業からすると、それはむしろ社長に期待される役割という印象です。実際に、アメリカ企業では、CFOが別の企業でCEOに就任したり、ある企業のCEOがさらに大きな企業のCFOで転出したりするといった例も珍しくありません。CFOは、CEOだけでなく、資本市場に対しても説明責任を有しています。

投資案件に失敗すると、次のキャリアに影響のあるCFOは、CEOとともに経営者の一人として、適切な判断を下すことが求められているのです。

IV. まとめ

本稿で申し上げたいのは、日本企業においてもアメリカ企業型のCFOを導入すべきだということではありません。一方で、M&Aにおける「戦略立案」機能と「マネジメント」機能を、コーポレート部門と事業部門にそれぞれ担わせるのではなく、一つの部門に集約した海外企業の例は、一考に値すると思われます。オーナーシップの移管に伴うリスクを軽減するだけでなく、M&AやPMIの経験やノウハウを集約・高度化する(センター・オブ・エクセレンス化)ことによって、M&Aの成功確率が高まることが考えられるからです。実際に、PMIの実行を担保する統合チームにおいては、M&A/PMIに関する一定の方法論をまとめ上げ、「プレイブック」と呼ばれるマニュアルを整備している場合もあります。

こうしたチームを抱えることによって、コストが逆に増えるようにも見えます。しかし、企業にはオーガニックな成長だけが求められているわけではありません。M&Aは企業が常に検討すべき成長のための手段となっています。そうであるならば、M&AやPMIに関するノウハウや経験を集約し、一定の方法論を築いて、効率的なM&A推進体制を有している企業は、競争優位にあるということができるでしょう。M&Aが一部の企業の特別な選択肢ではなくなった今、M&Aの進め方について、平時から検討しておくことが求められています。

執筆者

株式会社 KPMG FAS

Post Dealチームリーダー

パートナー 中尾 哲也

関連リンク

KPMG FAS Newsletter

© 2024 KPMG AZSA LLC, a limited liability audit corporation incorporated under the Japanese Certified Public Accountants Law and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved. © 2024 KPMG Tax Corporation, a tax corporation incorporated under the Japanese CPTA Law and a member firm of the KPMG global organization of independent member firms affiliated with KPMG International Limited, a private English company limited by guarantee. All rights reserved.

For more detail about the structure of the KPMG global organization please visit https://kpmg.com/governance.